Pflichtangaben Rechnung – Informationen & Beispiele

Jede geschriebene Rechnung muss bestimmte Pflichtangaben enthalten. Sind diese nicht vollständig enthalten, kann dies zur Zurückweisung der Rechnung und zu steuerlichen Nachteilen führen. Hier erfährst du alles über die notwendigen Angaben auf deiner Rechnung.

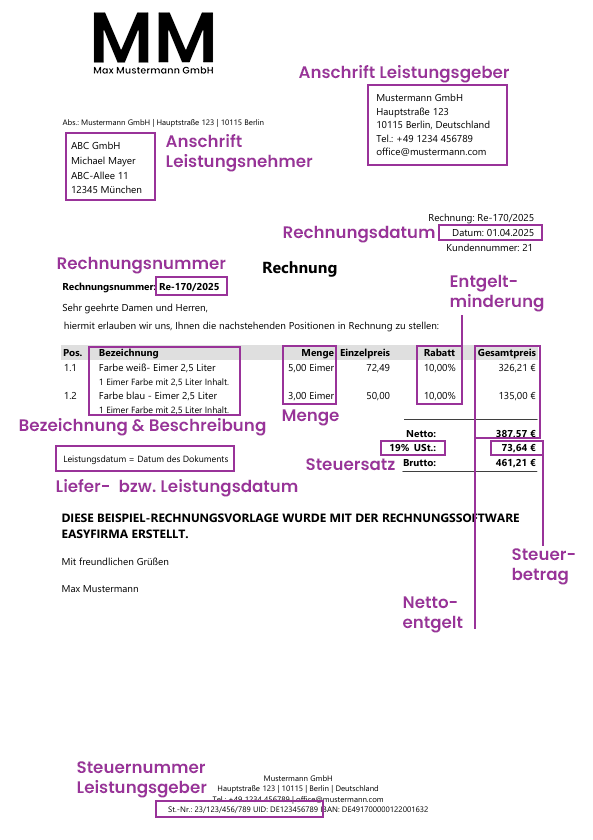

Welche Pflichtangaben gehören auf eine Rechnung?

In Deutschland unterliegt die Rechnungsstellung klaren gesetzlichen Anforderungen. Unternehmer sind verpflichtet, bestimmte Pflichtangaben (§ 14 Abs. 4 UStG) in ihre Rechnungen aufzunehmen, um steuerliche Abzugsfähigkeit zu gewährleisten und rechtliche Sicherheit zu bieten. Diese Vorgaben gelten sowohl für klassische Papierrechnungen als auch für elektronische Rechnungen.

Folgende Pflichtangaben müssen auf einer Rechnung enthalten sein:

- Vollständiger Name und Anschrift des leistenden Unternehmers

- Vollständiger Name und Anschrift des Leistungsempfängers

- Steuernummer oder Umsatzsteuer-Identifikationsnummer des leistenden Unternehmers

- Ausstellungsdatum der Rechnung

- Fortlaufende, eindeutige Rechnungsnummer

- Menge und Art der gelieferten Gegenstände oder Umfang und Art der sonstigen Leistung

- Zeitpunkt der Lieferung oder Leistung

- Entgelt (Nettobetrag) sowie der darauf entfallende Steuerbetrag

- Anzuwendender Steuersatz oder Hinweis auf Steuerbefreiung

- Hinweis auf etwaige im Voraus vereinbarte Entgeltminderungen (z. B. Skonti, Rabatte)

Verschiedene Rechnungsvorlagen, zum Beispiel für normale Rechnungen, Kleinunternehmer und Reverse Charge, findest du hier:

Pflichtangaben im Detail

Im nächsten Schritt schauen wir uns die einzelnen Pflichtangaben genauer an – inklusive besonderer Hinweise und praktischer Tipps.

Vollständiger Name und Anschrift des leistenden Unternehmers

Die Rechnung muss den vollständigen Namen und die vollständige Anschrift des leistenden Unternehmers enthalten. Dabei ist es ausreichend, wenn der Unternehmer unter der angegebenen Anschrift erreichbar ist. Es muss nicht zwingend die Geschäftsadresse sein; auch eine Betriebsstätte oder Niederlassung ist zulässig.

Vollständiger Name und Anschrift des Leistungsempfängers

Auch die vollständigen Angaben zum Leistungsempfänger sind erforderlich. Bei Kleinbetragsrechnungen bis 250 € kann auf die Angabe des Leistungsempfängers verzichtet werden.

Ausstellungsdatum der Rechnung

Das Rechnungsdatum muss klar ersichtlich sein. Es ist wichtig für die zeitliche Zuordnung der Leistung und die Einhaltung von Fristen, beispielsweise für den Vorsteuerabzug.

Steuernummer oder Umsatzsteuer-Identifikationsnummer

Der leistende Unternehmer muss entweder seine Steuernummer oder seine Umsatzsteuer-Identifikationsnummer (USt-IdNr.) angeben. Eine der beiden Angaben ist ausreichend. Die USt-IdNr. wird auf Antrag vom Bundeszentralamt für Steuern vergeben.

Fortlaufende Rechnungsnummer

Jede Rechnung muss eine eindeutige, fortlaufende Nummer enthalten. Diese kann aus Zahlen oder einer Kombination aus Zahlen und Buchstaben bestehen, solange sie einmalig ist und eine lückenlose Dokumentation ermöglicht.

Menge und Art der gelieferten Gegenstände oder Umfang und Art der sonstigen Leistung

Die Rechnung muss eine genaue Beschreibung der gelieferten Waren oder der erbrachten Dienstleistungen enthalten, einschließlich der Menge und der handelsüblichen Bezeichnung. Dies dient der Transparenz und Nachvollziehbarkeit der abgerechneten Leistungen.

Zeitpunkt der Lieferung oder Leistung

Der Zeitpunkt der Lieferung oder der Erbringung der Leistung muss angegeben werden, sofern er nicht mit dem Ausstellungsdatum der Rechnung identisch ist. Diese Angabe ist entscheidend für die Bestimmung des Leistungszeitraums und die korrekte steuerliche Behandlung.

Entgelt (Nettobetrag) sowie der darauf entfallende Steuerbetrag

Das Entgelt für die Lieferung oder Leistung muss netto ausgewiesen werden, ergänzt um den darauf entfallenden Steuerbetrag. Bei mehreren Steuersätzen ist eine entsprechende Aufschlüsselung erforderlich.

Anzuwendender Steuersatz oder Hinweis auf Steuerbefreiung

Der in Rechnung gestellte Steuersatz (z. B. 19 % oder 7 %) muss angegeben werden. Ist die Leistung steuerfrei, ist ein entsprechender Hinweis erforderlich, beispielsweise: „Gemäß § 19 UStG wird keine Umsatzsteuer berechnet.“

Hinweis auf etwaige im Voraus vereinbarte Entgeltminderungen

Rabatte, Skonti oder andere Preisnachlässe, die im Voraus vereinbart wurden und nicht bereits im Entgelt berücksichtigt sind, müssen in der Rechnung angegeben werden. Dies gewährleistet die korrekte Berechnung der Umsatzsteuer.

Für Rechnungen mit kleinen Beträgen bis zu 250 Euro brutto gelten weniger Regeln👇

Pflichtangaben für Kleinbetragsrechnungen (bis zu 250 Euro brutto)

Für Rechnungen mit einem Gesamtbetrag von bis zu 250 Euro brutto (sogenannte Kleinbetragsrechnungen) gelten vereinfachte gesetzliche Anforderungen. In diesen Fällen sind folgende Angaben ausreichend:

Vollständiger Name und Anschrift des leistenden Unternehmers

Rechnungsdatum

Menge und Art der gelieferten Waren oder Art und Umfang der sonstigen Leistung

Gesamtbetrag (Entgelt inklusive Umsatzsteuer)

Angewendeter Steuersatz oder – bei Steuerbefreiung – ein entsprechender Hinweis auf die Steuerbefreiung

Ausnahmen:

Die Vereinfachung gilt nicht bei:

innergemeinschaftlichen Lieferungen (§ 6a UStG)

Versandhandelsregelung (§ 3c UStG)

Umkehr der Steuerschuld (Reverse Charge) gemäß § 13b UStG (§ 33 UStDV)

Pflichtangaben für Fahrausweise

Auch Fahrausweise unterliegen vereinfachten Rechnungsanforderungen. Sie müssen enthalten:

Vollständiger Name und Anschrift des Beförderungsunternehmens

Ausstellungsdatum des Tickets

Gesamtbetrag (Entgelt inkl. Steuer)

Angewendeter Steuersatz – außer bei ermäßigtem Steuersatz

Ggf. ein Hinweis auf grenzüberschreitende Beförderung im Luftverkehr

Pflichtangaben auf Rechnungen von Kleinunternehmern

Auch Kleinunternehmer im Sinne des § 19 UStG sind Unternehmer – und somit verpflichtet, die allgemeinen Rechnungspflichten einzuhalten. Zwar müssen sie keine Umsatzsteuer ausweisen, doch das entbindet sie nicht von den übrigen formellen Anforderungen an eine ordnungsgemäße Rechnung.

Folgende Angaben sind verpflichtend:

Vollständiger Name und Anschrift von Unternehmer und Leistungsempfänger

Steuernummer (oder USt-IdNr., sofern vorhanden)

Ausstellungsdatum der Rechnung

Fortlaufende Rechnungsnummer

Menge und handelsübliche Bezeichnung der gelieferten Waren bzw. Art und Umfang der Leistung

Zeitpunkt der Lieferung oder Leistung

Entgelt (Nettobetrag ohne Umsatzsteuer)

Ggf. im Voraus vereinbarte Entgeltminderungen (z. B. Skonto, Rabatt)

Besonderheit

Der Steuerausweis entfällt, da keine Umsatzsteuer berechnet wird.

Kleinbetragsrechnungen

Die vereinfachten Regelungen für Rechnungen bis 250 € brutto gelten auch für Kleinunternehmer.

Hinweis auf Kleinunternehmerregelung

Ein ausdrücklicher Hinweis auf die Anwendung der Kleinunternehmerregelung ist gesetzlich nicht in § 19 UStG geregelt, aber faktisch erforderlich:

Ohne Hinweis könnte der Rechnungsempfänger den fehlenden Steuerausweis beanstanden – was zu Zahlungsverzögerungen führt.

Empfohlener Zusatz auf der Rechnung:

„Gemäß § 19 UStG wird keine Umsatzsteuer berechnet.“

Pflichtangaben Rechnung: Häufige Fragen (FAQ)

In welchem Gesetz sind die Pflichtangaben festgelegt?

Die Pflichtangaben auf Rechnungen sind in Deutschland gesetzlich im § 14 Umsatzsteuergesetz (UStG) geregelt. Wer eine Rechnung schreibt, muss bestimmte Angaben machen, damit das Dokument vom Finanzamt anerkannt wird und der Rechnungsempfänger gegebenenfalls Vorsteuer geltend machen kann.

Gelten dieselben Pflichtangaben auch für Kleinunternehmer?

Fast alle Pflichtangaben gelten auch für Kleinunternehmer – mit einer wichtigen Ausnahme:

Sie dürfen keine Umsatzsteuer ausweisen und müssen stattdessen den Hinweis ergänzen:

„Gemäß § 19 UStG wird keine Umsatzsteuer berechnet.“

Dieser Hinweis ist zwingend erforderlich, damit die Rechnung gültig ist.

Muss die Rechnungsnummer fortlaufend sein?

Nein, die Rechnungsnummer muss allerdings eindeutig und einmalig sein. Sie muss nicht zwingend lückenlos fortlaufend sein, darf aber nicht doppelt vergeben werden.

Zulässig sind auch Kombinationen aus Jahr, Kundennummer oder Kürzeln – z. B. „2025-INV-034“.

Was passiert, wenn Angaben fehlen?

Fehlen Pflichtangaben, kann das ernsthafte Folgen haben:

Der Rechnungsempfänger darf keinen Vorsteuerabzug geltend machen

Das Finanzamt kann die Rechnung nicht anerkennen

Bei Betriebsprüfungen drohen Nachzahlungen oder Strafen

Müssen Rechnungen immer schriftlich sein?

Ja, eine Rechnung muss schriftlich (in Textform) vorliegen – das kann per Post oder elektronisch (z. B. PDF per E-Mail) erfolgen. Wichtig ist: Der Inhalt muss vollständig und nachvollziehbar sein.

Echte E-Rechnungen (z. B. XRechnung) sind zusätzlich strukturiert und maschinenlesbar – für bestimmte Empfänger, wie öffentliche Stellen, mittlerweile Pflicht.