Erfahre, wie du eine Reverse-Charge-Rechnung schreibst

Für manche Leistungen in Deutschland und vor allem für die Leistungserbringung im Ausland, stellst du eine Rechnung aus, die keine Umsatzsteuer ausweist. Diese muss der Leistungsempfänger entrichten. In diesem Artikel zeigen wir dir, wie du eine Rechnung mit dem Reverse-Charge-Verfahren schreibst.

Was ist Reverse Charge?

Reverse Charge bedeutet „Umkehr der Steuerschuldnerschaft“. Normalerweise muss der leistende Unternehmer die Umsatzsteuer berechnen und an das Finanzamt abführen. Beim Reverse-Charge-Verfahren ist es jedoch der Empfänger der Leistung, der die Umsatzsteuer schuldet. Dieses Verfahren wird vor allem bei grenzüberschreitenden Dienstleistungen innerhalb der EU angewendet, aber auch bei bestimmten nationalen Leistungen.

Ziel des Verfahrens ist es, den Umsatzsteuerbetrug einzudämmen und den Verwaltungsaufwand im internationalen Geschäft zu reduzieren. Für dich als leistender Unternehmer bedeutet das: Du stellst eine Rechnung ohne Umsatzsteuer, musst aber bestimmte Angaben beachten.

Welche Pflichtangaben auf einer Rechnung vorhanden sein müssen, erfährst du in nachfolgendem Beitrag:

Wann kommt Reverse Charge zum Einsatz?

Reverse Charge ist nicht freiwillig, sondern gesetzlich vorgeschrieben in bestimmten Fällen. Die wichtigsten Konstellationen:

1. Innergemeinschaftliche Dienstleistungen (innerhalb der EU)

Wenn du eine Dienstleistung an ein Unternehmen in einem anderen EU-Land erbringst, gilt in der Regel Reverse Charge. Beispiele:

Webdesign für eine Firma in Österreich

Consulting für ein Unternehmen in Frankreich

Voraussetzung: Beide Parteien sind Unternehmer und verfügen über eine gültige Umsatzsteuer-Identifikationsnummer (USt-ID).

2. Inländische Sonderfälle (§ 13b UStG)

Auch innerhalb Deutschlands gibt es Reverse-Charge-Pflicht für bestimmte Branchen und Leistungen:

Bauleistungen an Unternehmen

Gebäudereinigungsdienste

Lieferung von Mobilfunkgeräten und bestimmten Metallen

Lieferungen von Gas und Strom unter bestimmten Voraussetzungen

3. Drittlandfälle

Bei Leistungen in oder aus dem Nicht-EU-Ausland kann Reverse Charge greifen – hier gelten zusätzliche Regeln nach § 3a UStG (Ort der Leistung).

Mehr über die elektronischen Rechnungen (E-Rechnungen) erfährst du in diesem Beitrag:

Reverse-Charge-Rechnung: Hinweis

Der wichtigste Bestandteil einer Reverse-Charge-Rechnung ist der Hinweis auf die Umkehr der Steuerschuldnerschaft. Dieser Hinweis ist zwingend erforderlich, damit der Leistungsempfänger weiß, dass er die Umsatzsteuer schuldet – und um deinen Pflichten als Rechnungsaussteller nachzukommen.

Je nach Anwendungsfall kommen unterschiedliche Formulierungen zum Einsatz. Hier zwei gängige Beispiele:

Für nationale Leistungen (§ 13b UStG):

„Steuerschuldnerschaft des Leistungsempfängers gemäß § 13b UStG“

Für innergemeinschaftliche Leistungen innerhalb der EU:

„Steuerschuldnerschaft geht auf den Leistungsempfänger über (Reverse Charge)“

Diese Hinweise solltest du in jeder Reverse-Charge-Rechnung klar und deutlich unterhalb der Leistungsbeschreibung oder in einer separaten Zeile aufführen.

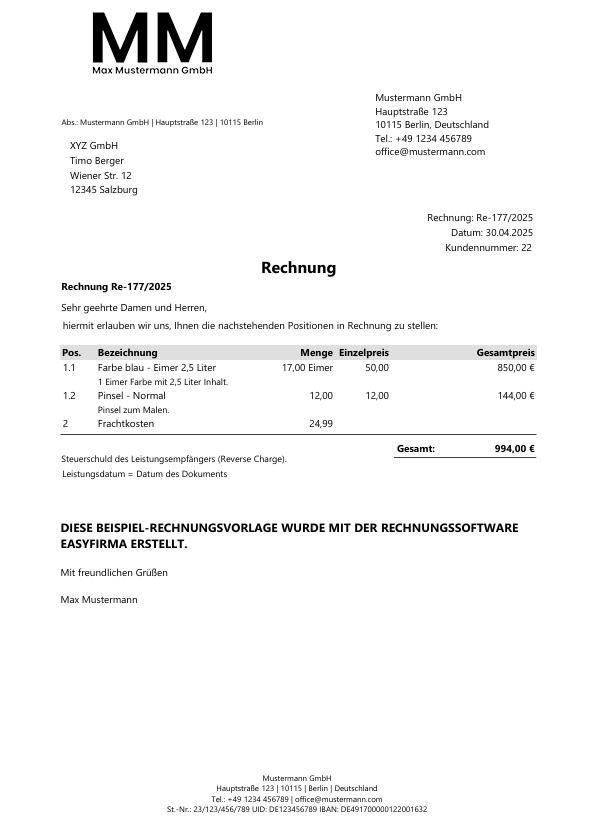

Beispiel für eine Reverse-Charge-Rechnung (EU-Ausland)

Max Mustermann – Webdesign

Musterstraße 1, 12345 Berlin

USt-ID: DE123456789

An:

Agence Web SARL

Rue de Paris 12, 75000 Paris, Frankreich

USt-ID: FR987654321

Rechnungsnummer: 2025-1001

Rechnungsdatum: 13.06.2025

Leistungszeitraum: 01.06.2025–10.06.2025

Leistung: Erstellung einer Website gemäß Angebot vom 25.05.2025

Betrag netto: 1.800,00 €

Hinweis: VAT reverse charge – Umsatzsteuerschuld geht auf den Leistungsempfänger über.

Beispiel für eine Reverse-Charge-Rechnung (inländisch, § 13b UStG)

Hans Müller Gebäudeservice

Kölner Straße 10, 50667 Köln

USt-ID: DE223344556

An:

Bau & Technik GmbH

Industriestraße 20, 60314 Frankfurt am Main

USt-ID: DE998877665

Rechnungsnummer: 2025-3010

Rechnungsdatum: 13.06.2025

Leistungszeitpunkt: 01.06.2025

Leistung: Gebäudereinigung nach Leistungsverzeichnis vom 15.05.2025

Betrag netto: 980,00 €

Hinweis: Steuerschuldnerschaft des Leistungsempfängers gemäß § 13b UStG.

Was du als Rechnungsaussteller beachten musst

Keine Umsatzsteuer ausweisen! Sonst schuldest du sie trotz Reverse Charge trotzdem.

USt-ID prüfen und dokumentieren, z. B. mit Bestätigungsabfrage beim Bundeszentralamt für Steuern.

Leistung klar beschreiben – besonders bei grenzüberschreitender Tätigkeit.

Umsatzsteuer-Voranmeldung korrekt ausfüllen – Reverse-Charge-Umsätze gehören in Zeile 42 (innergemeinschaftliche Leistungen).

FAQ – Häufig gestellte Fragen zu Reverse Charge

Muss ich Reverse Charge in der Umsatzsteuervoranmeldung angeben?

Ja. Reverse-Charge-Umsätze gehören je nach Fall in unterschiedliche Zeilen der UStVA – z. B. Zeile 42 für innergemeinschaftliche sonstige Leistungen.

Was passiert, wenn ich trotzdem Umsatzsteuer ausweise?

Dann schuldet du diese dem Finanzamt, auch wenn Reverse Charge gilt – es droht eine doppelte Steuerlast.

Wie prüfe ich, ob mein Kunde eine gültige USt-ID hat?

Über das Online-Portal des Bundeszentralamts für Steuern (BZSt) kannst du USt-IDs prüfen und sogar Bestätigungen für deine Unterlagen abrufen.

Gilt Reverse Charge auch bei Kleinunternehmern?

Ja, sofern du eine entsprechende Leistung beziehst oder erbringst. Auch Kleinunternehmer müssen ggf. eine Reverse-Charge-Rechnung empfangen – sie stellen selbst aber keine mit USt aus.

Kann ich Reverse Charge auch bei Rechnungen an Privatpersonen anwenden?

Nein, Reverse Charge gilt ausschließlich für Leistungen zwischen Unternehmen (B2B), niemals bei Endkundengeschäften.

Häufige Fehler und wie du sie vermeidest

USt ausgewiesen, obwohl Reverse Charge greift → doppelte Steuerlast möglich

Fehlender Hinweis auf Reverse Charge → Vorsteuerabzug beim Kunden in Gefahr

Privatkunden erhalten eine Reverse-Charge-Rechnung → unzulässig!

Falsche oder ungültige USt-ID → Rechnung nicht korrekt

Fazit

Reverse-Charge-Rechnungen sind in bestimmten Fällen gesetzlich vorgeschrieben – insbesondere bei EU-weiten Dienstleistungen und bei bestimmten Leistungen innerhalb Deutschlands. Sie entlasten dich als Leistungserbringer von der Umsatzsteuerpflicht, erfordern aber Sorgfalt bei der Erstellung.

Mit dem richtigen Verständnis, einer klaren Struktur und der passenden Formulierung kannst du diese Rechnungen rechtssicher und professionell schreiben. Nutze unsere Muster als Grundlage – und prüfe vor dem Versand immer, ob Reverse Charge wirklich greift.